Задумал эту статью, чтобы показать читателям как ипотечный кредит лишает людей свободы.

Задумал эту статью, чтобы показать читателям как ипотечный кредит лишает людей свободы.

Результаты прикидочных расчетов стали для меня просто шоком!

Кредит или инвестиции в будущее?

Большинство выбирают кредит, потому что хотят здесь и сейчас. Сколько стоит такой выбор, посмотрим сегодня.

А также предложу Вам обоснованную цифрами альтернативу ипотечному кредиту, чтобы и жить достойно и личный капитал создавать.

Квартира в кредит или инвестиции? Когда посчитал - испытал шок!

У многих из нас есть цель - купить квартиру для личного проживания. Особенно проблема остра у молодых семей.

Очень часто люди выбирают ипотеку, не видя альтернативных вариантов.

Давайте посчитаем, во сколько обходится в итоге выбор жить в кредит.

Возьмем случай приближенный к идеальному, в плане ипотеки и инвестиций для наглядности примера.

ИСХОДНЫЕ ДАННЫЕ:

Пусть у нас есть задача купить квартиру стоимостью 2,3 млн. рублей.

Мы 300000 платим наличными, а 2 млн. берем ипотеку у банка под 12 % годовых (хотя в среднем сейчас дают под 14%)

Ипотеку берем на 18 лет.

КАК СЧИТАЕМ?

Ипотека на 2 млн. рублей.

Первые 17 лет в год платим по 250000 рублей, или по 20850 рублей в месяц.

Расчет таков: Остаток ипотечного кредита после первого года = (2000000 - 250000)*1,12 = 1960000 руб.

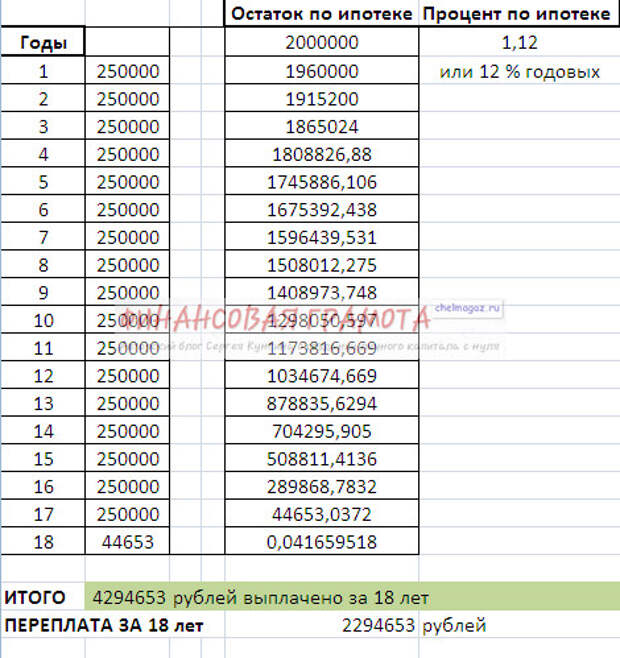

Расчет в таблице 1.

Таблица 1. Величина переплаты по ипотечному кредиту за 18 лет.

В итоге квартиру стоимостью в 2,3 млн. рублей мы покупаем за 4,3 млн + 0,3 млн. (взнос наличными до оформления ипотеки) = 4,6 млн.

рублей.В сухом остатке у нас через 18 лет квартира, в которой живем и она может подрасти в стоимости, а может и упасть (неизвестно какова будет тенденция к этому времени).

Второй вариант: посчитаем какой у нас будет капитал через 18 лет если мы проинвестируем эти деньги под 12% годовых.

Нам понадобятся 2 формулы: сложного процента и аннуитетных платежей.

300000 рублей через 18 лет под 12% годовых превратятся в 2307000 рублей.

При ежегодном инвестировании в течении 18 лет по 250000 рублей в итоге мы будем владеть капиталом в 15,6 млн. рублей.

Итого: 2,3 млн. + 15,6 млн. = 17,9 млн. рублей.

Чтобы получить данный результат достаточно регулярно инвестировать в простейший фонд ETF S&P500.

Причем, есть фонды, которые при том же уровне риска дают среднегодовую доходность значительно выше используемых нами 12% годовых в примере.

В итоге мы имеем через 18 лет инвестированные активы на 17,9 млн.

Продав часть которых, можно позволить себе любую квартиру, практически в любом городе мира.

Как сделать, если Вы нуждаетесь в жилье и хотите создавать капитал?

Предлагаю такой вариант, при аналогичных начальных условиях:

инвестировать во взаимный фонд наши начальные 300000 рублей.

На 15000 рублей в месяц снимать квартиру - за такие деньги можно снять приличное жилье в крупных городах России, за исключением Москвы и Санкт-Петербурга.

А оставшиеся 5850 рублей ежемесячно вкладывать в этот же или подобный ему фонд.

Тогда за год мы инвестируем 70200 рублей. И так будет повторяться в течение 18 лет.

В итоге получим: капитал величиной 2,3 млн. рублей превратятся 300000 рублей вложенные 18 лет назад.

В 4,38 млн. рублей превратятся ежегодные инвестиции в течение 18 лет по 70200 рублей.

В итоге мы можем купить все ту же квартиру за 2,3 млн. рублей. И останется капитал в 4,38 рублей.

В расчете не учитываю инфляцию, т. к. она будет играть в обе стороны.

Реальная доходность вложенных денег будет выше, т. к. инфляция касается всей экономики, в том числе и акций компаний крупной капитализации, куда инвестируют фонды.

А вот цена квадратного метра недвижимости не факт, что будет высокой. У любого роста есть потолок.

Да и потом, нам в любом случае нужна квартира.

Просто в первом случае мы переплачиваем 2 млн. и получаем ту же квартиру, а в последнем - за новую квартиру мы переплатим ну явно не в 2 раза и еще солидный капитал в придачу с потенциалом дальнейшего роста.

Лично я иду по 2-ому пути уже более 6 лет. Уже сейчас результаты вдохновляют.

Заключение.

Так, все-же, кредит или инвестиции? Все по-прежнему - решаете только Вы.

Источник http://chelmagaz.ru/kvartira-v-kredit-ili-investitsii-kogda-...